Claves del día

El petróleo operó con elevada volatilidad en la apertura de la semana

Internacional

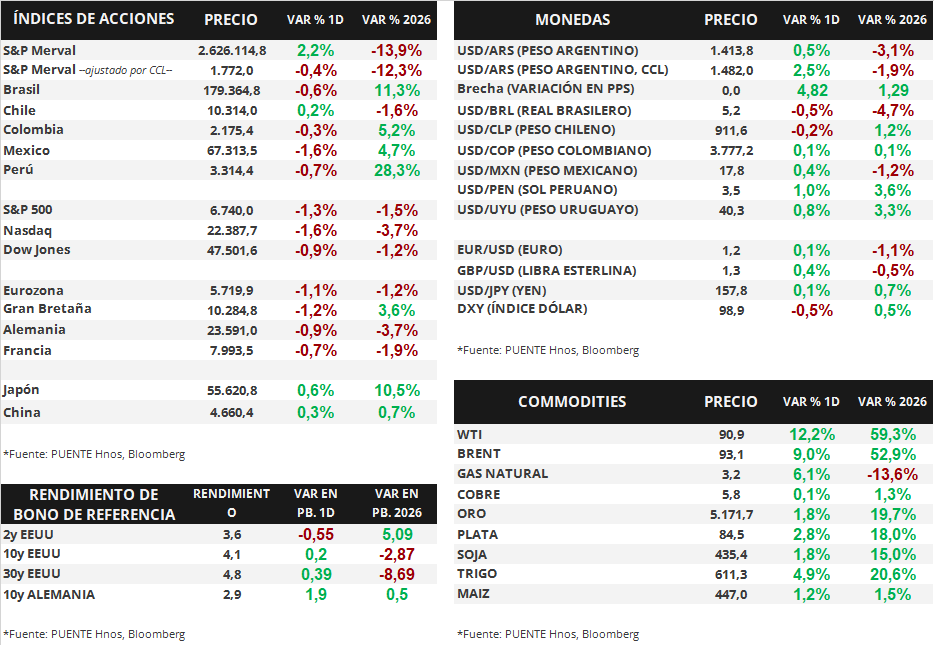

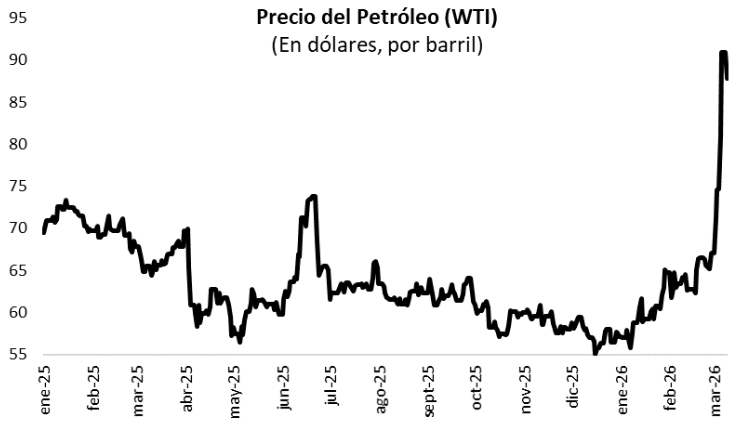

El petróleo fue el protagonista de la jornada de ayer, ante la escalada de las tensiones geopolíticas derivadas del conflicto entre Irán y la coalición Estados Unidos-Israel, sumado al bloqueo del Estrecho de Ormuz. La presión sobre el suministro impulsó al barril de WTI a cotizar por encima de los USD 115 durante las primeras horas del día. Sin embargo, tras las declaraciones del presidente Donald Trump, quien afirmó que la campaña militar está "prácticamente terminada" y que las capacidades defensivas de Irán han sido severamente degradadas, los precios registraron un descenso brusco. El barril de crudo finalizó la sesión por debajo de los USD 90, revirtiendo la suba e incluso por niveles debajo del cierre del viernes.

Los principales índices de acciones estadounidenses cerraron con subas el lunes. El S&P 500 ganó un +0,6%, el Nasdaq un +1,4% y el Dow Jones avanzó +0,5%. De esta manera, en lo que va del año los índices acumulan variaciones de -0,7%, -2,3% y -0,7%, respectivamente.

En lo que respecta a los rendimientos de los bonos del Tesoro norteamericano, la curva se aplanó levemente. El rendimiento del bono a 1 año subió desde 3,53% hasta 3,54%, mientras el bono a 3 años bajó levemente su rendimiento desde 3,59% hasta 3,57%. De la misma manera, en el tramo a 10 años el rendimiento bajó desde 4,14 hasta 4,11%.

Fuente: PUENTE Hnos, Bloomberg

En Estados Unidos, los datos de empleo sorprendieron negativamente el viernes

Internacional

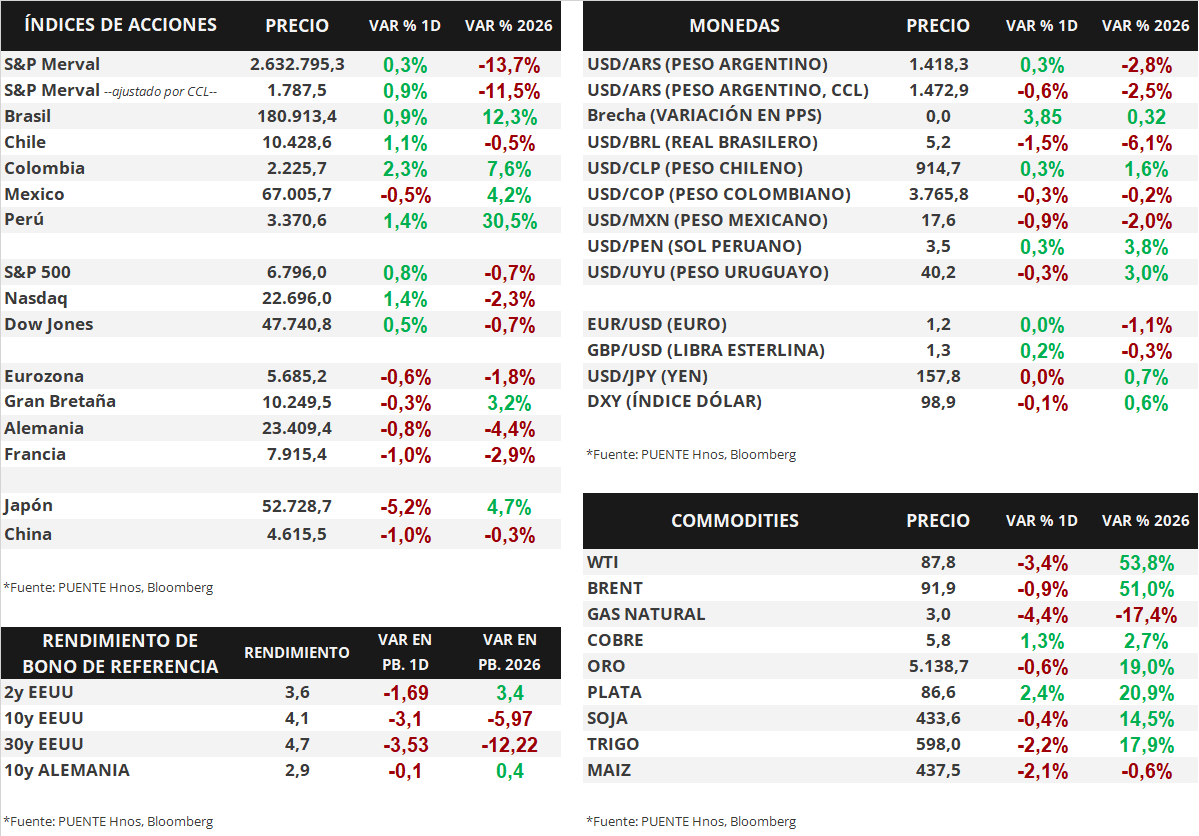

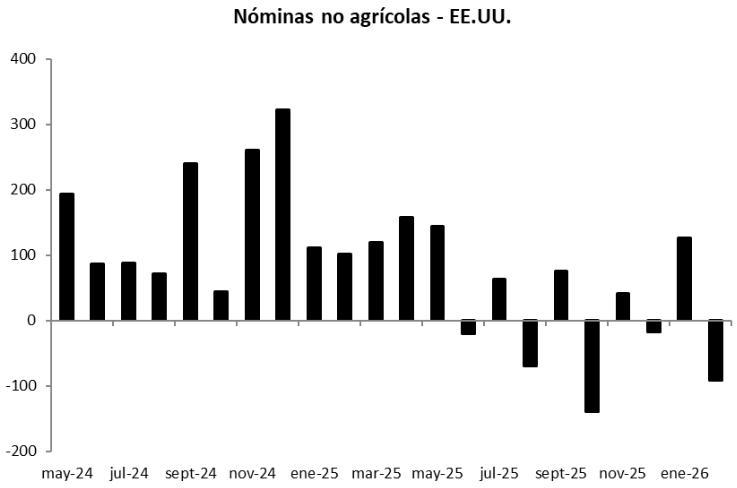

El pasado viernes se publicaron los datos de empleo oficiales en Estados Unidos. Para febrero, se esperaba que se hayan creado +55.000 puestos de trabajo en el mes, pero el dato fue de una caída de -92.000 en el período. Por otra parte, el desempleo se ubicó en 4,4%, por encima del 4,3% esperado por el consenso de analistas.

Los principales índices de acciones estadounidenses retrocedieron al final de la semana. El S&P 500 cayó un -1,3%, el Nasdaq un -1,6% y el Dow Jones retrocedió -0,9%. De esta manera, en lo que va del año los índices acumulan variaciones de -1,5%, -3,7% y -1,2%, respectivamente.

En lo que respecta a los rendimientos de los bonos del Tesoro norteamericano, la curva no sufrió grandes movimientos. El rendimiento del bono a 1 año bajó desde 3,57% hasta 3,53%, el bono a 3 años también bajó levemente su rendimiento desde 3,60% hasta 3,59%, y en el tramo a 10 años el rendimiento se mantuvo sin cambios en 4,14%.

Fuente: PUENTE Hnos, Bloomberg